27 Tem

Merkezi olmayan borsa nedir?

Dijital para birimlerinin başlangıcından bu yana kullanıcıların en önemli endişelerinden biri, dijital varlıkların değiş tokuşu ve alım satımı için bir ortamın varlığıydı. İlk başta bu, forumlarda ve sosyal ağlarda bireysel olarak yapıldı; Fakat zamanla bu endişeyi gidermek için dijital para borsası adı verilen aracı kurumlar devreye girdi. Dijital para birimi değişimi sorunu, merkezi borsalar kurularak kısmen çözülmüş olsa da, bu alandaki kullanıcıların bu varlıkların doğasıyla da ilgili olan bazı temel endişeleri cevapsız kaldı; Güvenlik, ademi merkeziyetçilik, varlıkları üzerinde kullanıcı kontrolü ve mahremiyet gibi endişeler sonunda yeni nesil borsaların ortaya çıkmasının yolunu açtı. Merkezi olmayan borsalar bu endişelerden ortaya çıktı.Bu yazımızda merkezi olmayan borsalardan, nasıl çalıştıklarından ve türlerinden daha fazla bahsetmek ve bu borsalar arasındaki farka dikkat çekmek istiyoruz; Bu yüzden bu makalenin sonuna kadar bizimle kalın.

Merkezi Olmayan Borsa (DEX) nedir?

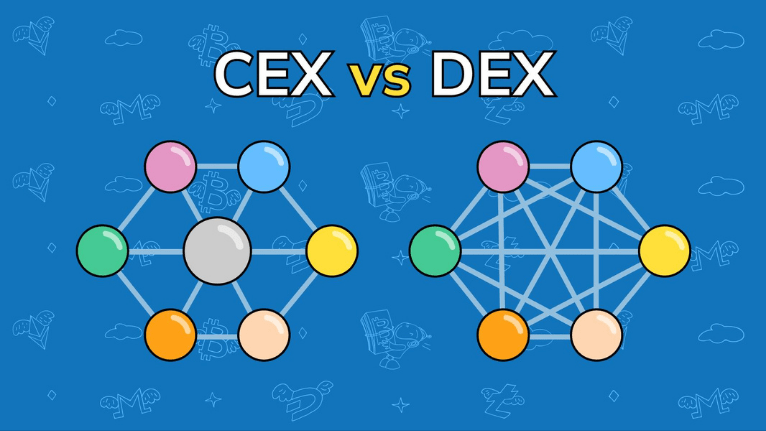

Merkezi olmayan borsa, dijital para birimlerini alıp satma sürecinin geleneksel borsalara benzer olduğu bir platformdur; Ancak blok zinciri üzerine kuruludur ve aracılara ve izinlere ihtiyaç duymadan tüm işler otomatik olarak yapılır. Merkezi olmayan borsalar eşler arasıdır; Yani bu platformlardaki dijital varlıklar, herhangi bir aracı olmadan doğrudan alıcılar ve satıcılar arasında değiş tokuş edilir. Dijital para dünyasına girişinize, hesap oluşturarak, kişisel bilgi formunu doldurarak, şifre oluşturarak, bilgileri doğrulayarak ve kimlik doğrulama sürecinden geçerek ve banka hesabından para yatırarak ve ardından işlem yaparak başlamış olmalısınız; Ancak merkezi olmayan borsalarda durumun böyle olmadığını bilmelisiniz. Bu borsalarda, bu adımlardan herhangi biri olmadan kripto para alım satımına başlayabilirsiniz, sadece cüzdanınızı platforma bağlamanız yeterli.Merkezi borsaların aksine, merkezi olmayan platformlar güvenilir değildir; Yani, kullanıcıların bu platformları kullanırken özel anahtarlarına sahip olmalarına izin verirler. bu nedenle, ileBu şekilde, dijital para birimleri cüzdanınızda kalır ve bir işlem gerektiğinde, aynı cüzdanı kullanarak işlemi onaylar ve aktarırsınız.Merkezi olmayan platformların merkezi bir gövdesi yoktur; Aksine, işlemleri izleyen ve bunları blok zincirine kaydeden otomatik akıllı sözleşmelere dayanırlar. Tüm merkezi olmayan borsaların aynı olmadığına dikkat edilmelidir; Çünkü bazı platformlar, likidite protokolünün yanı sıra bir tür geleneksel sipariş defteri kullanır.

Merkezi olmayan borsanın tarihi

Bitcoin 2009’da piyasaya sürüldüğünde, onu satın almak ve satmak için herhangi bir takas veya özel bir platform yoktu. Bu amaçla kurulan ilk borsalar merkezi borsalardı; Ancak merkezi bir değişimin doğası, Bitcoin’in merkezi olmayan, eşler arası bir finansal sistem olan orijinal hedefiyle çelişiyordu. Ayrıca merkezi borsalar bilgisayar korsanları için cazip bir hedefti ve bu borsalarda pek çok hackleme ve kullanıcıların varlıklarının çalınması örnekleri yer aldı. Bu sorunlar, Bitcoin’in asıl amacına uygun bir borsa fikrinin doğmasına neden oldu. İlk merkezi olmayan borsa, 2014 yılında NXT Varlık Borsası adıyla başlatıldı; Ancak borsa, dahili varlıklarını yalnızca kendi belirteci NXT ile takas etti. 2014, merkezi olmayan borsaların patlama yılıydı ve aynı zamanda kripto para birimi aktivistleri, merkezi olmayan borsa platformlarına ciddi bir ihtiyaç olduğunu fark etti.Bu arada Blocknet platformu, gerçekten merkezi olmayan bir borsa oluşturmak için dört işlem adımının, yani “para yatırma”, “sipariş gönderme”nin,”sipariş uyumluluğu” ve “jeton değişimi”, merkezi olmayan; Bu nedenle böyle bir platform oluşturmayı planladığını açıkladı. Son olarak Blocknet protokolünü tasarladı ve üzerinde merkezi olmayan yazılım (dApp) şeklinde Block DX adlı ilk merkezi olmayan borsayı oluşturdu.

Merkezi olmayan bir borsa nasıl çalışır?

Merkezi olmayan borsalar, akıllı sözleşmeleri destekleyen blok zincirleri üzerine kuruludur. Kullanıcılar dijital varlıklarını bu akıllı sözleşmelerde değiştirirler. Her değişim için bir işlem ücreti ve bir işlem ücreti öderler. Aslında, merkezi olmayan borsadaki kullanıcıların etkinliği akıllı bir sözleşme aracılığıyla yapılır. Genel olarak, üç tür merkezi olmayan borsa vardır:

- Otomatik Piyasa Yapıcı (AMM);

- Sipariş defteri ile merkezi olmayan değişim;

- Merkezi olmayan borsa toplayıcı (Dex Toplayıcı).

Tüm bu borsaların temel özelliği, akıllı sözleşmeler aracılığıyla dijital varlıkların doğrudan değiş tokuşunu mümkün kılmasıdır.

Otomatik piyasa yapıcı

Likidite sorununu çözmek için akıllı sözleşmelere dayalı otomatik piyasa yapıcı sistemi oluşturulmuştur. Sistem, tasarımını Ethereum’un kurucu ortağı Vitalik Buterin’in merkezi olmayan borsalar hakkındaki makalesinden alıyor. O yazıda Buterin, blockchain işlemlerinin akıllı sözleşmeler kullanılarak nasıl yapılabileceğini açıkladı. Otomatik piyasa yapıcılar, Blockchain Oracle adlı araçlarla borsa varlıklarının fiyatını ayarlar. Bu kehanetler, borsalardan ve diğer platformlardan gerekli bilgileri toplayan blok zinciri tabanlı araçlardır. Otomatik piyasa yapıcılarda akıllı sözleşmeler, satın alma emirlerini satış emirleriyle eşleştirmek yerine likidite havuzlarını kullanır.Bu havuzların her biri iki jetondan oluşur ve kullanıcılar bu havuzdaki her bir jetonun orantılı bir miktarını yatırır. Bu likidite sağlayıcılar, likidite madenciliği adı verilen o havuzdaki işlem ücretlerinden ödüller alırlar. toplam likiditeyeHer merkezi olmayan borsanın havuzlarında bulunan Total Value Locked (TVL) olarak da adlandırılır ve bu borsalar bu kritere göre sıralanır.Otomatik piyasa yapıcıların dezavantajlarından biri de havuz likiditesinin yetersiz olması durumunda fiyatların düşmesidir. Bir alıcı, havuzdaki likidite eksikliğinden dolayı bir token için piyasa fiyatından daha fazlasını ödediğinde kayma meydana gelir. Emir sayısı arttıkça kayma da artar. Bu, tacirlerin bu platformlarda büyük hacimlerde işlem yapmaktan kaçınmasına neden olur.Otomatik piyasa yapıcılarda likidite sağlamanın çeşitli riskleri vardır; Likidite sağlayıcıları aynı havuza iki tür token yatırdığında oluşan geçici kayıp (Sürekli Kayıp) dahil. Likidite havuzundaki tokenlerden birinin değeri piyasada aniden yükseldiğinde, trader’lar daha ucuz bir fiyata satın almak için merkezi olmayan borsaya yönelirler. Bu satın alma telaşı, tokenin otomatik piyasa yapıcıdaki değeri piyasa fiyatına eşit olana kadar devam eder. Bu işlem sonucunda bu token miktarı belirtilen havuzdadır.Büyük ölçüde azalır ve likidite sağlayıcının zarar görmesine neden olur.

Sipariş defterleriyle merkezi olmayan borsalar

Emir defteri, her döviz çifti için tüm alış ve satış emirlerinin geçmişini toplar. Alış emri, tüccarın belirli bir fiyattan dijital para birimini almaya istekli olduğu anlamına gelir ve satış emri, tüccarın istenen para birimini bu fiyattan satmaya istekli olduğu anlamına gelir. Bu fiyatlar arasındaki fark, emir defterinin derinliğini ve borsadaki piyasa fiyatını belirler. Merkezi olmayan borsalar için iki tür sipariş defteri vardır: biri zincir içi sipariş defteri, diğeri ise zincir dışı sipariş defteri. Birinci tipte zincirde sadece sipariş bilgileri tutulur ve kullanıcıların varlıkları kendi cüzdanlarında kalır. Bu borsalar bazen tüccarların başkalarından ödünç alınan varlıkları kullanarak alım satım pozisyonlarından yararlanmalarına izin verir. Kaldıraçlı işlemlerde kar olasılığı katlanarak artar; Ancak aynı zamanda birden fazla kayıp riski de vardır.Emir defterinin blok zincirinin dışında yer aldığı ikinci tipte, sadece nihai işlem blok zincirinde sonuçlandırılır. Bu yöntem, merkezi olmayan borsaların maliyetleri düşürmesine yardımcı olurve hızı arttırarak işlemin istenilen fiyattan yapılması sağlanır. Bir sipariş verme ile işlemin tamamlanması arasındaki zaman aralığı ne kadar uzun olursa, fiyatın kayma ve değişme olasılığının o kadar yüksek olduğunu belirtmekte fayda var. Bu tür borsalar, kullanıcılara ticari konumlarını güçlendirmek için kaldıraç kullanma ve kredi alma imkanı da sağlar. Bu arada, sipariş defterini kullanan bazı merkezi olmayan borsalar likidite sorunlarıyla karşı karşıya.Merkezi olmayan borsaların işlemleri blockchain üzerinde yapıldığından, işlemler için alınan ücretler merkezi borsalara göre daha yüksektir. Bu sorun, kullanıcıların hala merkezi borsaları tercih etmelerine neden oluyor. Zincir dışı emir defterlerine sahip borsaların işlem ücretleri daha düşük olsa da, akıllı sözleşmelerle ilgili riskler hala var.

Merkezi olmayan değişim toplayıcıları

Toplayıcılar, likidite sorununu çözmek için birden çok protokolü ve mekanizmayı tek bir platformda birleştirir. Bu platformlar, birden fazla merkezi olmayan borsadan likidite toplayarak büyük siparişlerdeki kaymayı en aza indirir ve döviz ücretlerini ve token fiyatlarını optimize eder. Bunu yaparak, tüccarlara mümkün olan en kısa sürede mümkün olan en iyi fiyatı sunar. “Kullanıcıları fiyatlandırma etkisinden korumak” ve “başarısız işlem sayısını azaltmak” toplayıcıların iki ana hedefidir. Bazı toplayıcılar, kullanıcı deneyimini iyileştirmek için merkezi platformların likiditesini kullanır; Ancak aynı zamanda birkaç merkezi olmayan borsa ile işbirliği yaparak hizmetlerini güvenilmez bir şekilde sürdürmeye çalışırlar.

özetle

Makale, dijital para birimi alım satımı için merkezi olmayan borsaların önemini vurguluyor. Merkezi borsalardaki güvenlik ve mahremiyet endişelerini gidermek için doğan bu tür borsalar, akıllı sözleşmelerle işleyerek kullanıcıları aracısız ve daha güvenli bir ortamda işlem yapmaya olanak sağlar. Otomatik piyasa yapıcılar ve sipariş defterleriyle çalışan farklı türlerine değinilirken, toplayıcıların likidite sorunlarını çözmek için birden çok protokolü bir araya getirerek kullanıcılara en iyi fiyatı sunmayı hedeflediği belirtiliyor.